光大期货:月日金融日报

股指:

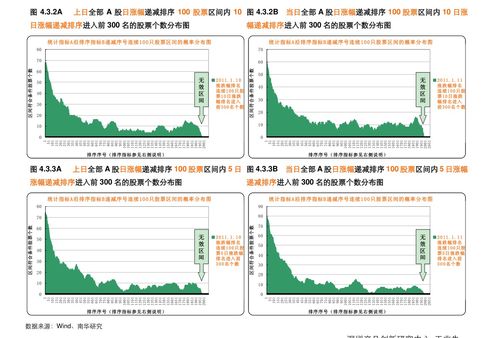

昨日,全球权益市场普遍跌幅较大,亚太部分市场触发熔断,我们认为,随着美日利差收紧,套息交易的快速平仓可能对权益市场带来扰动。国内,Wind全A下跌1.84%,光大期货:月日金融日报成交额7900亿元。股指期货大盘指数跌幅更小,中证1000下跌2.73%,中证500下跌1.98%,沪深300下跌1.21%,上证50下跌0.63%。近期,央行进一步降低逆回购及LPR利率,对A股市场中长期走势影响深远。在债务周期主导的去杠杆阶段,名义利率的调降对于资产价格企稳、权益市场风险偏好的回升较为重要;调降利率可以直接拉动未来现金流的净现值上涨,带动高股息和科技相关板块估值中枢上移。相关部门在制定政策时把促销费放在了更加重要的位置,包括推动大规模以旧换新、构建全国统一大市场等举措接连出台,有助于经济名义增速的修复。整体来看,在政策不断加码的背景下,指数层面预计维持震荡格局。基差方面,IM2408基差-8.18,IC2408基差-4.05,IF2408基差-0.52,IH2408基差2.08。

国债:

国债期货收盘全线上涨,30年期主力合约涨1.14%报112.97元,10年期主力合约涨0.27%报106.55元,均续刷历史新高;5年期主力合约涨0.10%,2年期主力合约涨0.03%。公开市场方面,央行昨日进行6.7亿元7天期逆回购操作,中标利率为1.70%,与此前持平。因有3015.7亿元逆回购到期,实现净回笼3009亿元。银存间质押式回购利率多数下跌。1天期品种报1.5695%,涨0.51个基点;7天期报1.6916%,跌0.06个基点。7月下旬降息之后,国债收益率再度下行。当前央行并未再度提示长债风险,同时未开启二级市场卖债操作,长端国债收益率再创新低。后期来看,基本面偏弱叠加资产荒背景下,国债收益率整体向下趋势仍将延续,但当前央行短期内是否启动二级市场卖债是长端债券面临的最大约束,短期内长端利率波动加大,短端相对稳定。

贵金属:

隔夜伦敦现货黄金下跌1.3%至2408.91美元/盎司;现货白银则大幅走弱,下跌4.39%至27.248美元/盎司;金银比快速回升至88.4附近。美国7月ISM非制造业指数51.4,好于预期的51,6月前值为48.8,其中就业、新订单、商业活动分项指数均重返扩张区间。美联储多位官员再次表示就业数据尚未显示出衰退迹象,但已接近衰退。美7月不降息引发市场对美联储降息迟缓导致美国陷入经济衰退的担忧,从而引发全球金融市场资产的大幅走弱。流动性担忧及恐慌情绪加剧下,贵金属市场也未能幸免,实际上从历次美股大幅走弱行情来看,均对金价走势形成拖累。市场也在期待美联储降息“救市”,由此美股何时止跌成为当前市场情绪的风向标,对其他金融资产包括黄金的止跌至关重要,因此面对当前复杂的宏观局势,建议投资者宜谨慎看待,观望或短线操作大于趋势性。